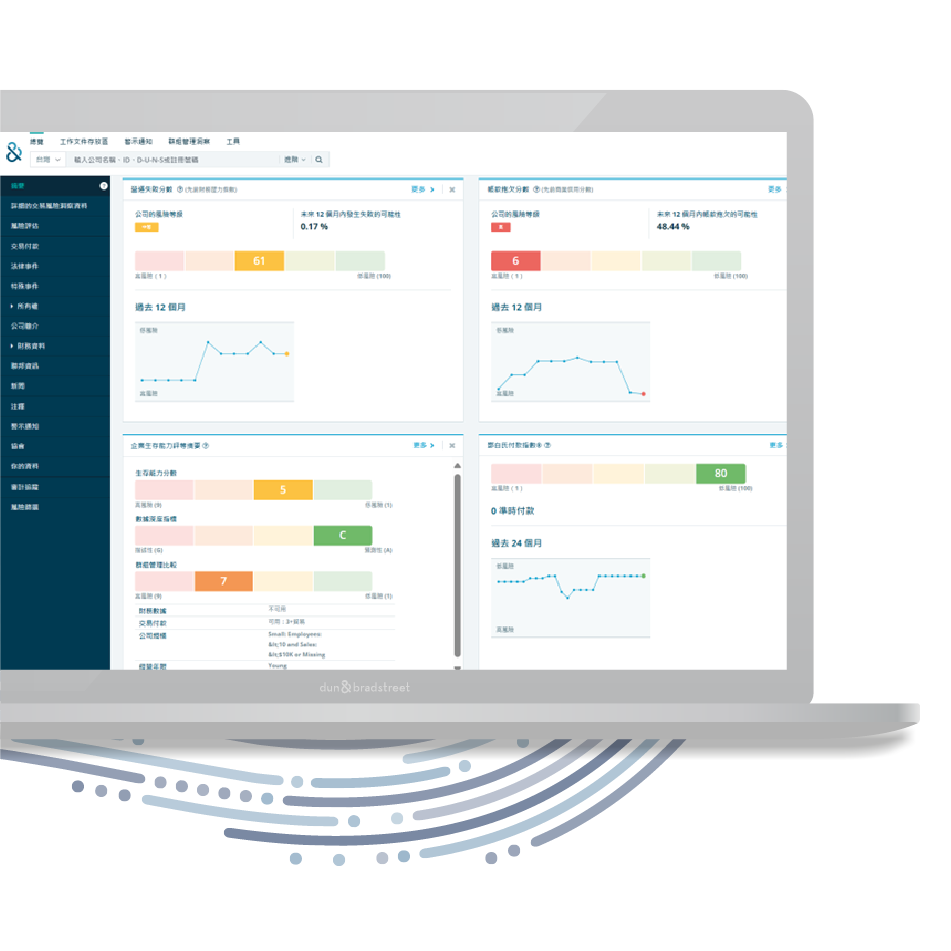

快速直觀的評估公司的整體情況,包含財務實力與綜合信用評估兩部分。

反映企業過去與往來交易對象的付款表現,100分為付款表現優良,0分則代表極差的付款紀錄。

預測未來一年該企業破產倒閉的可能性。

可進行全面的風險評估,有助使用者決定正確的條款,有效降低財務風險及信用風險。

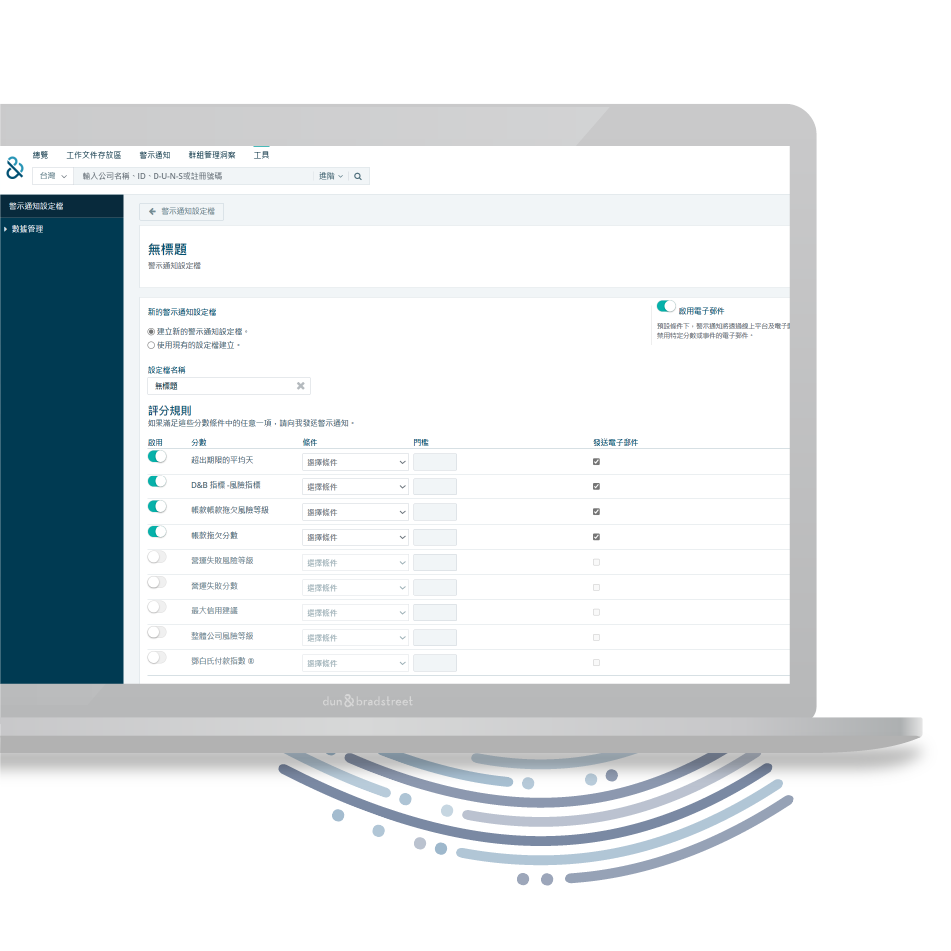

每天自動檢視帳戶,並標記風險發生重要變化的帳戶,提醒您進一步評估。